Skattereglerne på området er ikke så enkle.

Lige nu læser andre

Ifølge en artikel fra Børsen er der omkring 300.000 danskere, der ejer det.

Nationalbanken har vurderet, at danskerne har kryptovaluta for 360 mio. kroner, men skattereglerne er ikke så enkle, så her er en gennemgang af dem.

Skattereglerne ved handel med kryptovaluta er meget forskellige fra reglerne for obligationer og aktier. Investering i kryptovaluta betragtes som spekulation – altså, man anses for at købe kryptovalutaen for at sælge den på et senere tidspunkt.

Det kan man vel også sige om investering i obligationer og aktier, men skattereglerne er meget forskellige.

Sådan skriver PwC i en pressemeddelelse.

Læs også

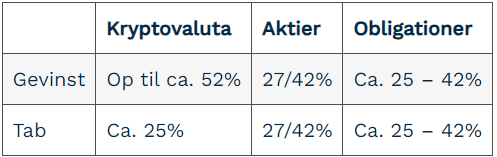

Fortjeneste på kryptovaluta beskattes med op til ca. 52% som personlig indkomst. Der betales dog ikke et arbejdsmarkedsbidrag på 8% som f.eks. på løn.

Er der derimod tab, kan tabet kun fratrækkes med en skattebesparelse som et ligningsmæssigt fradrag på ca. 26%.

Gevinst og tab på obligationer beskattes mellem ca. 25 og 42%, mens gevinst og tab på aktier beskattes med enten 27% eller 42%.

Du skal indberette skattevæsenet

Til forskel fra obligationer og aktier sker der ikke indberetning fra banker mv. til skattevæsenet. Du skal selv oplyse din fortjeneste og tab på årsopgørelsen.

Som udgangspunkt skal du først opgøre gevinst/tab ved salg, men har du investeret i ”stablecoins”, som er finansielle kontrakter, skal gevinst/tab opgøres efter lagerprincippet, hvor forskellen mellem værdien primo og ultimo året indgår i din kapitalindkomst og beskattes mellem ca. 25 og 42%.

Læs også

Du skal som udgangspunkt beskattes af gevinster med op til ca. 52% som personlig indkomst og har fradrag for tab med ca. 26%. Har du samme år haft både gevinst og tab, kan du normalt ikke modregne tabet i gevinsten og dermed opgøre enten en ”nettogevinst” eller et ”nettotab”.

Du kan heller ikke modregne tab i gevinst og tab mellem forskellige kryptovalutaer, som er solgt i samme indkomstår. Gevinst og tab skal som udgangspunkt holdes adskilt.

Kun hvis du f.eks. har Ethereum og sælger dem af flere omgange inden for samme indkomstår, kan du modregne tab i gevinst og dermed opgøre enten en ”nettogevinst” eller et ”nettotab”.

Det forudsætter dog, at der ikke er købt flere Ethereum mellem salgene. Er der det, skal gevinst og tab holdes adskilt, hvilket reelt betyder, at skatten stiger med 100% – forskellen mellem skat af gevinst på ca. 52% og skattebesparelse på tab på ca. 25%.

Flere køb af samme slags kryptovaluta

Har du købt flere kryptovalutaer af samme slags, f.eks. Ethereum over flere omgange, og ikke sælger hele beholdningen, skal du anvende det såkaldte ”fifo-princip” – First in – First out.

Læs også

Det betyder, at det er anskaffelsessummen for de første anskaffede kryptovalutaer af samme slags, som skal modregnes i salgssummen for at beregne, om du har en gevinst eller et tab.

Har du f.eks. købt 6 Ethereum i januar og 8 i maj, og du sælger 5 Ethereum i juni, skal du bruge anskaffelsessummen for 5 stk. af de 6, du købte i januar.

Udgifter ved køb og salg af kryptovaluta kan fratrækkes i salgssummen, men dog ikke f.eks. udgifter ved interne overførsler mellem egne ”wallets” – ens egen virtuelle tegnebog, hvor du har mulighed for at opbevare, sende og modtage kryptovaluta som f.eks. Bitcoin, Ethereum mv.

Heller ikke udgifter til skatteberegninger kan du trække fra. Gevinst oplyses på årsopgørelsen i rubrik 20 og tab i rubrik 58.

Uanset om du handler kryptovaluta i Danmark eller udlandet, skal du som udgangspunkt betale skat af en gevinst eller have fradrag for et tab i Danmark.

Læs også

Husk endelig at opbevare dine købs- og salgsbilag, f.eks. ved at lave screenshots, opbevare kontoudskrifter fra dine bankkonti vedrørende køb og salg af kryptovaluta, så dokumentationen er i orden.

At det er kompliceret, bekræftes også af, at skattevæsenet for nylig har udsendt to nye ”styresignaler” i april 2024, hvor praksis er blevet ændret.